基本方針

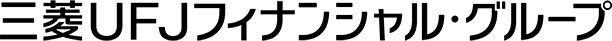

こうした環境下、MUFGでは、リスクカルチャーに立脚したグループ経営管理・統合的リスク管理の態勢強化を基本方針とし、地域・子会社と持株会社との一体運営強化によるリスク・ガバナンス態勢の実効性向上を進めています。

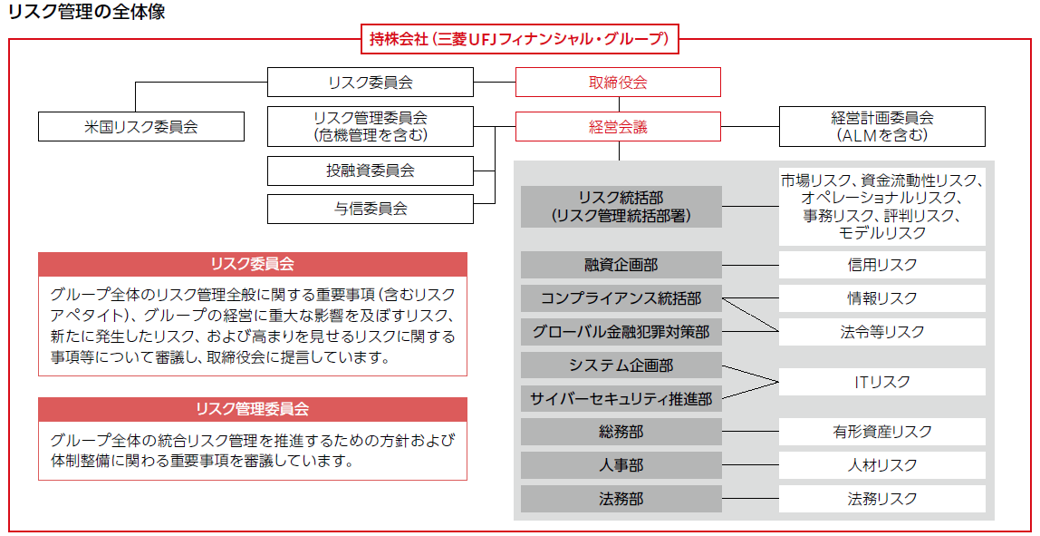

さらに、事業戦略・財務計画を強力に支えるリスク管理を実践するため、「想定外の損失の回避」や「リスクリターンの向上」をめざして「リスクアペタイト・フレームワーク」を導入、運営しております。

MUFGは取締役会の傘下委員会としてリスク委員会を設置しています。

リスク委員会は社外取締役を委員長とし、グループ全体のリスク管理全般に関する重要事項、グループの経営に重大な影響を及ぼすリスク、新たに発生したリスク、および高まりを見せるリスクに関する事項等について審議し、MUFGの有効なリスク管理の高度化に資するべく、取締役会に提言します。

主な活動として経営計画策定におけるリスクアペタイト(割当資本等)、ストレステストのシナリオ・結果のほか、地政学リスク顕在化の際の想定影響・対応等について確認、審議しました。

加えて、グループCROは定期的にリスクの状況、リスク領域の取り組みについて取締役会に報告しており、取締役会にてリスク管理の実効性や有効性をレビュー・モニタリングする体制としています。

その他、オペレーショナルリスクのサブカテゴリーについては、グループCRO以外のC-Suitesも各所管領域のリスク関連事項を個別に取締役会に報告しています。一例として、法務リスクを所管するグループCLOを設置しており、グループCLOは法務リスクに関する事項を取締役会に報告しています。

また、経営陣も含めた危機対策本部訓練等を定期的に実施している他、外部講師を招聘して取締役宛にセミナーや勉強会を継続的に開催するなど、グループ全体のリスク管理体制強化に向けた取り組みを実施しています。

リスクアペタイト・フレームワーク

「リスクアペタイト・フレームワーク」の導入によって、経営計画の透明性が向上し、より多くの収益機会を追求できると同時に、リスクをコントロールした経営が可能となります。

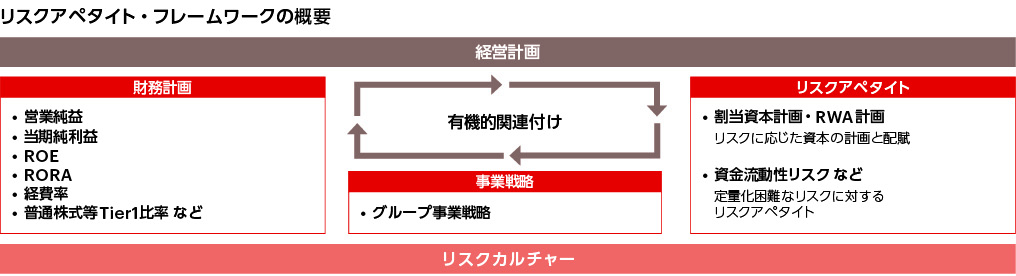

リスクアペタイト・フレームワークの運営プロセス

リスクアペタイト・フレームワーク運営の実効性確保のために、経営計画策定プロセスの各段階で、割当資本制度、ストレステスト、トップリスク管理などのリスク評価・検証手法を活用します。

さらに、計画策定後も、設定されたリスクアペタイトのモニタリングを通じ、有事に迅速なアクションを取ることが可能な態勢を整えております。

統合的リスク管理の手法

統合的リスク管理の主要な手法として、(1)割当資本制度、(2) ストレステスト、(3)トップリスク管理を採用しています。

割当資本制度

MUFGでは、資本のモニタリングおよびコントロールを通じた健全性の確保、業務戦略・収益計画を踏まえたリスクに対する自己資本充実度の評価および資本政策への反映など、適切な資本配賦の実現のために、割当資本制度を運用しています。

ストレステスト

・自己資本充実度評価用ストレステスト

ストレステストにあたっては、内外の環境を分析し、期間が3年程度の予防的なシナリオを策定します。

・資金流動性ストレステスト

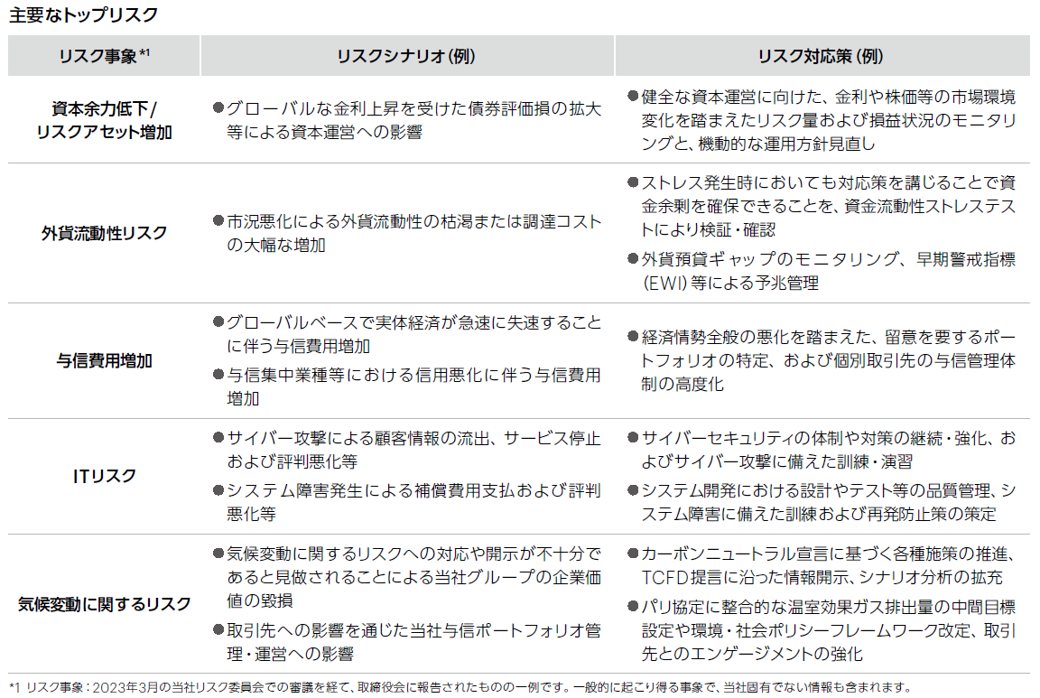

トップリスク管理

MUFGおよび主要子会社においては、経営層を交えて トップリスクに関し議論することで、リスク認識を共有した上で実効的対策を講じています(主要なトップリスクは下記参照)。

リスク管理の実効性向上に向けて

MUFG全体の統合的な戦略やリスク運営の実効性を確保することを目的に、リスクアペタイト・フレームワークを明示する文書として、リスクアペタイト・ステートメントを制定しています。リスクアペタイト・ステートメントには、リスクカルチャーを含むリスクアペタイト・フレームワークの全体像(基本方針・運営プロセス)と、具体的な事業戦略、財務計画、リスクアペタイトを記載しています。

また、リスクアペタイト・ステートメントの要約版をグループ内に配布・周知し、グループ全体への浸透を図っていきます。

2019年度からは、各事業本部がリスクオーナーシップを有しながら、事業本部運営を担うためのツールとして、事業本部別リスクアペタイト・ステートメントを策定しています。

リスクアペタイト・フレームワークの浸透を通じ、不透明な環境が続くなか、内外の環境変化を先取りした対応を取っていきます。