ガバナンス 気候変動に関するリスクおよび機会に係る組織のガバナンスを開示する

a.気候変動に関するリスクおよび機会に関する取締役会の監督について説明する b.気候変動に関するリスクおよび機会の評価・管理する上での経営陣の役割を説明する |

|---|

気候変動に対応するガバナンス -取締役会が気候変動の取り組みを監督-

気候変動に対応するガバナンス態勢

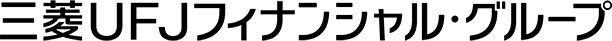

MUFGでは、気候変動を含む環境・社会に係る機会およびリスクへの対応方針・取り組み状況を経営会議傘下のサステナビリティ委員会で定期的に審議しています。また、気候変動に関するリスクをトップリスク管理の対象としており、同じく経営会議傘下の投融資委員会や与信委員会、リスク管理委員会においても審議しています。

これら委員会での審議内容は、業務執行における重要事項について審議・決定を行う経営会議への報告後、必要に応じ取締役会において報告・審議されます。取締役会には、気候変動を含むサステナビリティ関連の方針、戦略、体制、取り組み等に係る重要事項は、CSOが付議・報告を行います。また、気候変動を含むサステナビリティ関連のリスク管理・運営、方針、体制等に係る重要事項は、CROが付議・報告を行います。

なお、投融資委員会およびリスク管理委員会での審議内容は、社外取締役を中心に構成されるリスク委員会で審議された後、取締役会に報告されます。このように、気候変動への取り組みは、取締役会が監督する態勢としています。

サステナビリティガバナンス体制

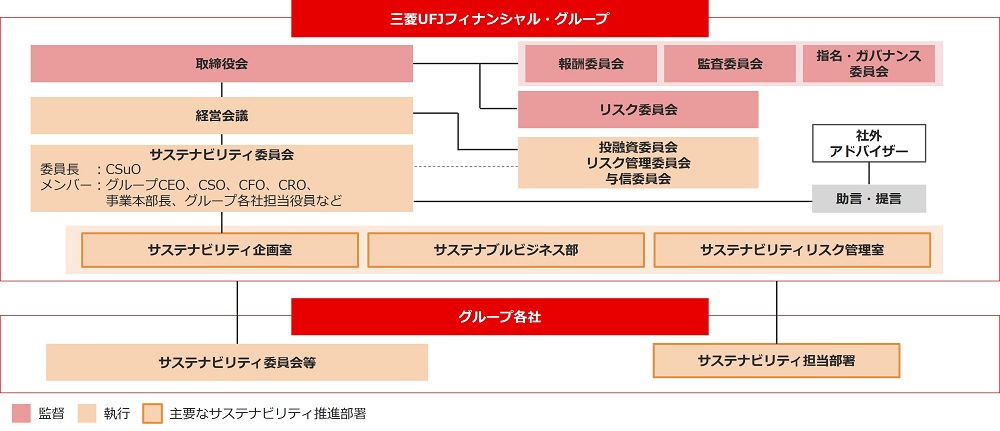

気候変動に関連する会議体の概要

取締役会では、気候変動を含めた「サステナビリティ」を重要審議事項に設定しており、気候変動関連の事業機会やリスクを含む執行の取り組みにつき、定期的に審議しています(年に1回以上)。サステナビリティの知見・専門性、経験を有する取締役で構成された取締役会や監査委員会等傘下の委員会を通じ、2024年度は、サステナビリティに関連する約22議案を審議しました。

経営会議では、サステナビリティ委員会における移行計画の進捗状況、環境方針、環境・社会ポリシーフレームワークの改定等の取り組みについての審議・報告事項に関する議論を行います。サステナビリティ委員会傘下において、サステナビリティ検討会、ステアリングコミッティ、移行計画モニタリング会議、サステナビリティ情報開示関係役員部長会を開催しています。

気候変動に関連する会議体の概要

カーボンニュートラル推進プロジェクトチームと会議体

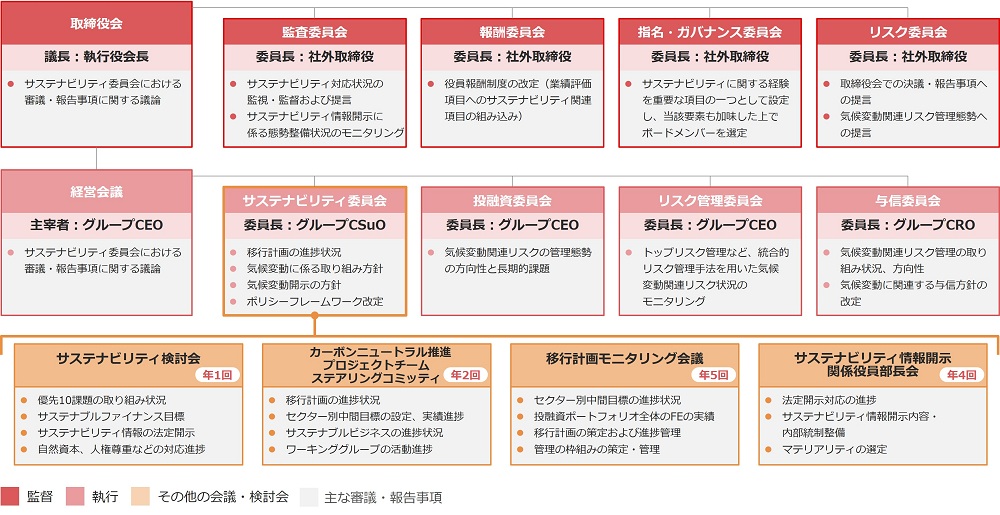

役員報酬の評価指数に「ESG評価」を適用

取締役のスキルセット/社外アドバイザー

MUFGの取締役会全体では、当社事業展開に鑑みた「グローバル」、デジタルシフトや気候変動問題などの社会課題解決をリードするための「IT・デジタル」「サステナビリティ」に関する経験を有する人材を配置しています。

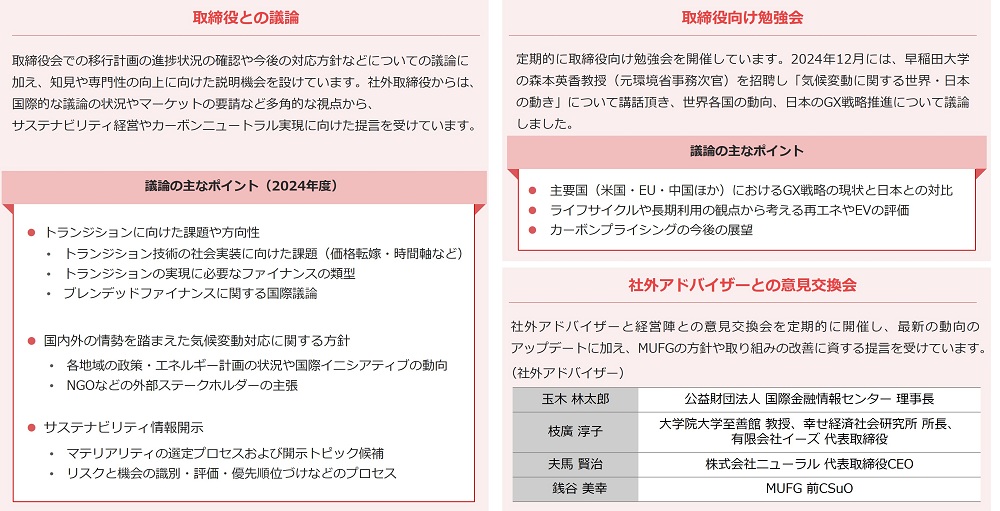

また、カーボンニュートラルに向けた対応をはじめとする、サステナビリティに関する取り組み内容を定期的に取締役に報告し、議論しています。定期的な勉強会や社外アドバイザーとの意見交換会などを通じて、コンピテンシーの向上に向けた取り組みも実施しています。

MUFG環境方針

MUFGは、全ての活動の指針である「MUFG Way」のもと、環境への配慮を実践するための具体的な行動指針として「MUFG環境方針」を定めています。

「MUFG環境方針」は、2021年5月から取締会の決定事項とし、気候変動を含む環境に係る積極的な情報開示を行う旨を明示しました。

なお、2024年4月1日に、さまざまなステークホルダーからの環境・社会課題対応への期待の高まりや課題の多様化を踏まえ、気候変動、自然資本、循環型経済、人権尊重へ一体的に取り組む必要性の追加、また気候変動に関するリスク管理への取り組み等を追加し、「MUFG環境方針」を改定しました。

MUFG環境方針の詳細については、方針/ガイドラインをご参照ください。