アセットマネージャーとしての気候変動/TCFDへの取り組み

外部環境認識

気候変動対応の必要性

MUFG アセットマネジメントの取り組み

MUFG AMサステナブルインベストメントの立上げ

2023年4月にMUFGアセットマネジメント(注)は、MUFG AMサステナブルインベストメント(以下、MUFG AM Su)として活動を開始しました。サステナブルな未来の実現をめざし、長期的に運用資産への影響が大きい課題の解決に向けて優先的に取り組みを進めています。中でも資産運用における重大テーマとして気候変動を掲げており、対応の一つとして「Net Zero Asset Managers initiative」(以下、NZAM)への参画を通じてネットゼロ実現に取り組んでいくことを表明するとともに、サステナブル投資を通じた脱炭素社会への移行(トランジション)をめざしています。

- MUFG アセットマネジメント(以下、MUFG AM)は、三菱UFJフィナンシャル・グループ(以下 MUFG)のアセットマネジメント会社である三菱UFJ信託銀行株式会社、およびその子会社である三菱UFJ国際投信株式会社、MU投資顧問株式会社、Mitsubishi UFJ Asset Management (UK) Ltd.、三菱UFJオルタナティブインベストメンツ株式会社から形成されるブランド名です。

MUFG AMによるエンゲージメントアプローチ

<テーマ別エンゲージメント>

<協働エンゲージメント>

<パブリックエンゲージメント>

イニシアティブへの参加

NZAM中間目標の設定

アセットマネージャーとしてのTCFD対応

MUFG AMは、アセットマネージャーとしてTCFDに賛同し、受託しているポートフォリオに対して気候変動のもたらす影響や、投資先の気候変動対応状況を分析・評価する取り組みを進めています。MUFG AMは、TCFDが推奨する、気候変動関連のリスクおよび機会に関する主要4要素(「ガバナンス」「戦略」「リスク管理」「指標と目標」)に沿って開示するとともに、投資意思決定への気候変動の影響の考慮や、投資先の気候変動対応を促すことで、気候変動問題の解決、持続可能な社会の発展に向けてアセットマネージャーとして貢献します。

<各社開示資料へのリンク>

● 三菱UFJ信託銀行株式会社 – 責任投資報告書

● 三菱UFJ国際投信株式会社 – サステナビリティレポート

● MU投資顧問株式会社 – TCFD提言への取り組み

気候変動に関するデータ

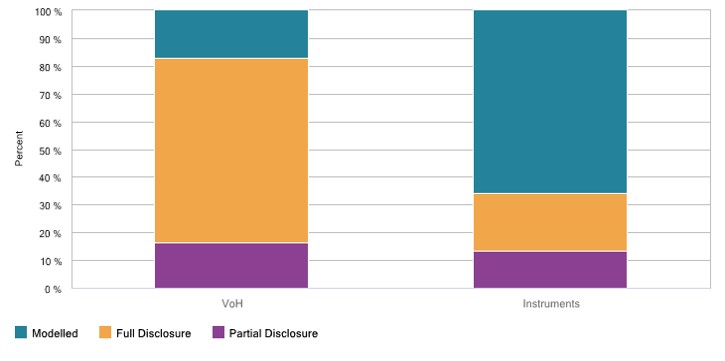

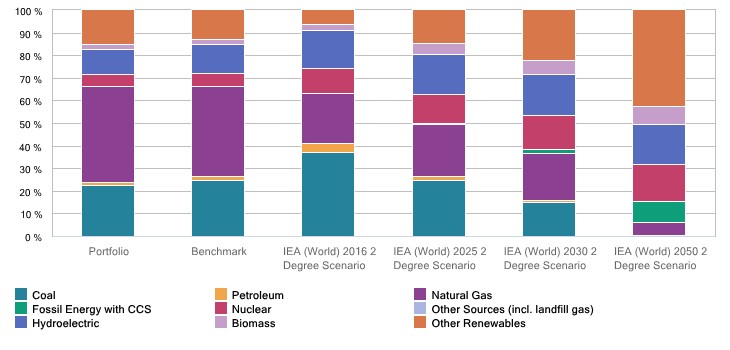

パリ協定への整合性

GHG排出関連指標

GHG総排出量 (Scope1~2:百万tCO2e) |

炭素強度(経済的原単位) (tCO2e/百万米ドル) |

加重平均炭素強度 (tCO2e/百万米ドル) |

|

|---|---|---|---|

| 全体 | 16.83 | 70.38 | 115.31 |

- GHG排出量(Total Carbon Emissions):ポートフォリオに関連したGHG総排出量

- 炭素強度(経済的原単位):GHG総排出量を、ポートフォリオの時価で割った値

- 加重平均炭素強度(WACI - weighted average carbon intensity):ポートフォリオの構成比率に応じて投資先企業の売上当たり原単位排出量を加重平均した値

GHG総排出量 (Scope1~2:百万tCO2e) |

BM |

炭素強度(経済的原単位) (tCO2e/百万米ドル) |

BM |

加重平均炭素強度 (tCO2e/百万米ドル) |

BM |

|

|---|---|---|---|---|---|---|

| 国内債券 | 1.51 | 89% | 186.34 | 73% | 284.43 | 74% |

| 国内株式 | 11.78 | 91% | 77.92 | 92% | 90.60 | 96% |

| 外国債券 | 0.11 | 45% | 38.78 | 52% | 120.32 | 54% |

| 外国株式 | 4.10 | 117% | 53.10 | 118% | 146.03 | 108% |

- 三菱UFJ信託銀行株式会社、およびその子会社である三菱UFJ国際投信株式会社、MU投資顧問株式会社、Mitsubishi UFJ Asset Management (UK) Ltd.

移行リスク

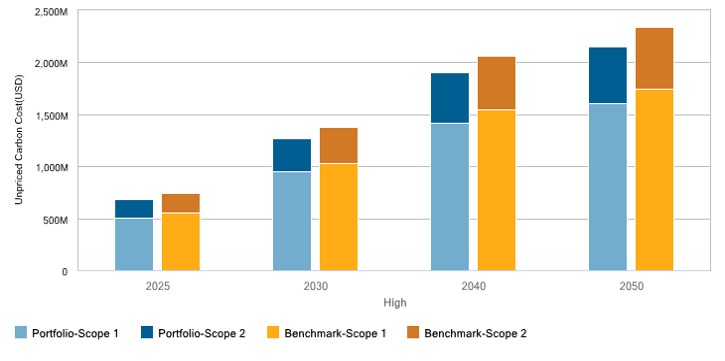

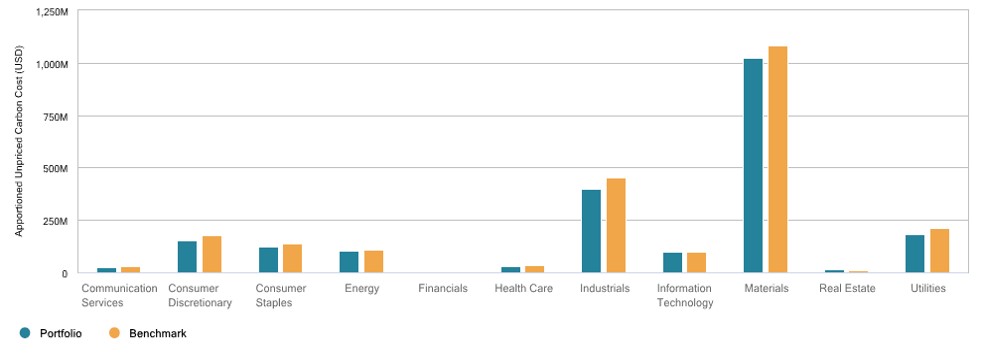

S&P社は、移行リスクの定量的評価としてカーボンアーニングスアットリスク分析(Carbon Earnings at Risk Analysis)を提供しています。これは、脱炭素化が予想される将来の炭素価格の変化が、企業に対してどの程度追加的なコスト(Unpriced Carbon Cost)をもたらすのか分析するモデルです。

ここでは、GHG総排出量の最も多い国内株式を対象にシナリオ分析(注)を行いました。グラフはMUFG AMの国内株式のポートフォリオと、ベンチマークを比較したものを表示しています。これによると、ポートフォリオ企業はどの時点においてもベンチマークよりも低い水準の影響にとどまることがわかります。

- パリ協定における2℃目標を達成するのに十分な政策が導入されることを想定したOECDおよびIEAの研究に基づいた推計シナリオ

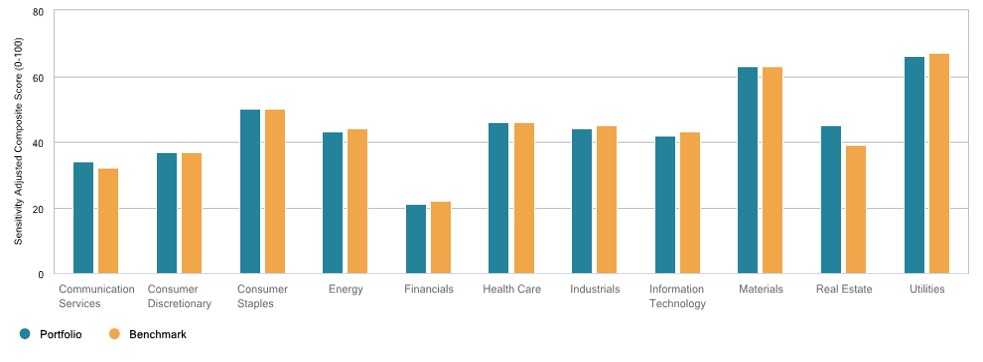

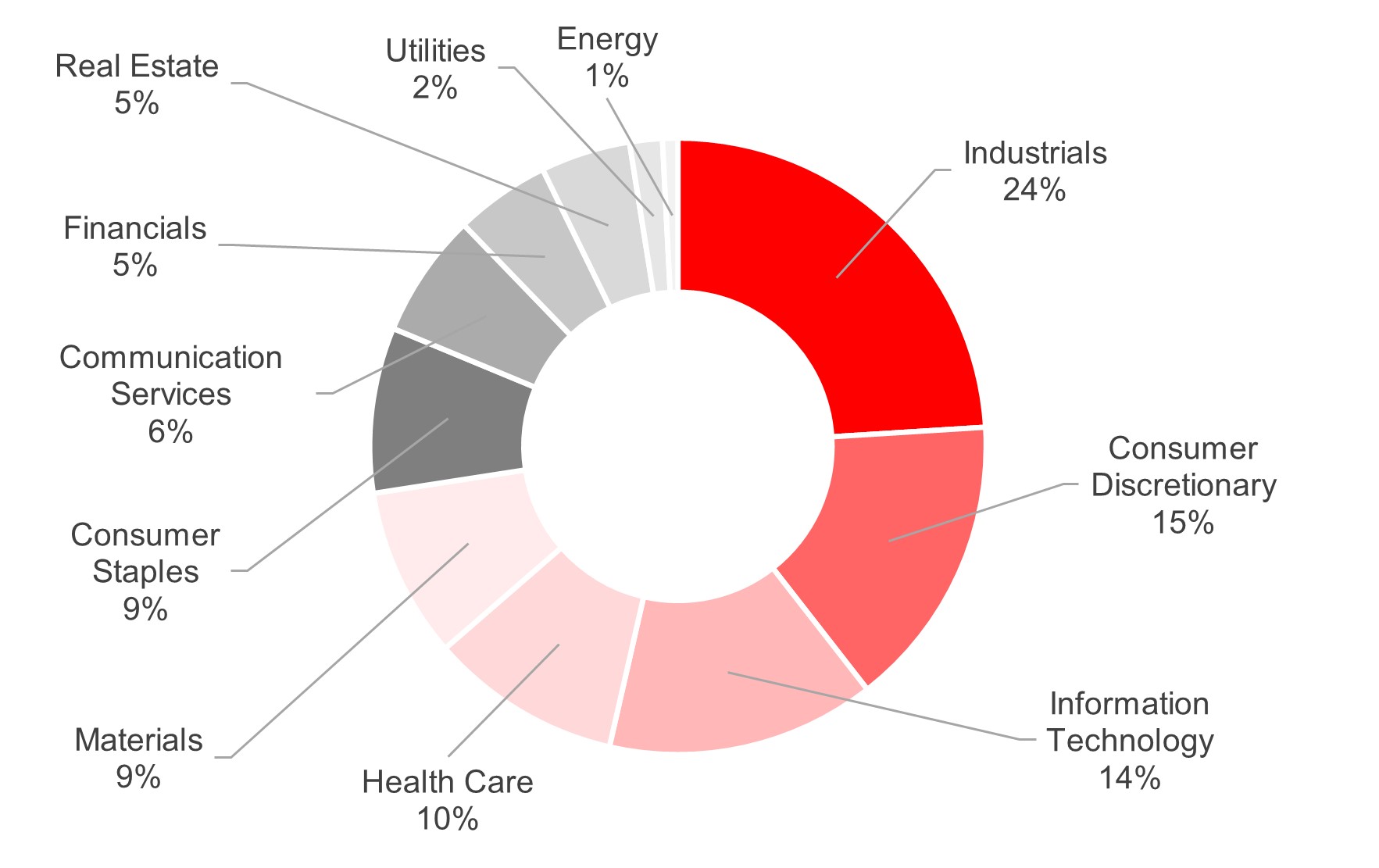

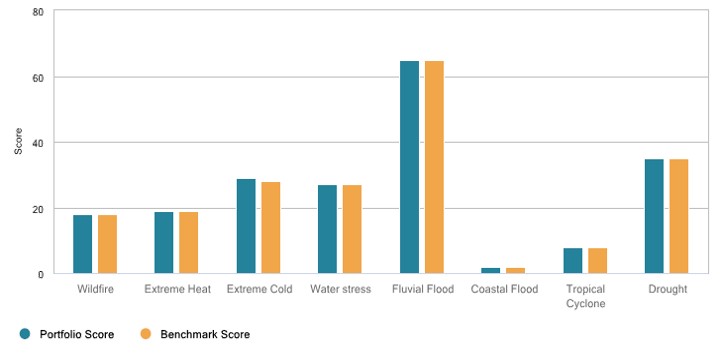

物理的リスク

- IPCCのレポートで用いられるSSP5-8.5シナリオ(2075年までにGHG排出量が3倍となり、2100年までに気温が3.3-5.7℃程度上昇する低緩和シナリオ)を使用し、2050年代のリスク量を計測

分析上の今後の課題