| MUFGの認識 |

少子・高齢化がもたらす社会構造の変化、これによる顧客ニーズの変化・多様化の中では、総合金融サービス力の発揮が重要 少子・高齢化がもたらす社会構造の変化、これによる顧客ニーズの変化・多様化の中では、総合金融サービス力の発揮が重要 |

|---|---|

少子・高齢化による経済の活力低下や潜在成長力の低下は、資金需要の減退や利ざやの縮小を通じて、特に伝統的な商業銀行業務に負の影響を与える可能性 少子・高齢化による経済の活力低下や潜在成長力の低下は、資金需要の減退や利ざやの縮小を通じて、特に伝統的な商業銀行業務に負の影響を与える可能性 |

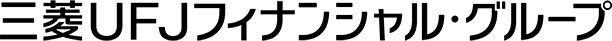

取り組み事例

各課題への主な取り組み

事業・資産承継

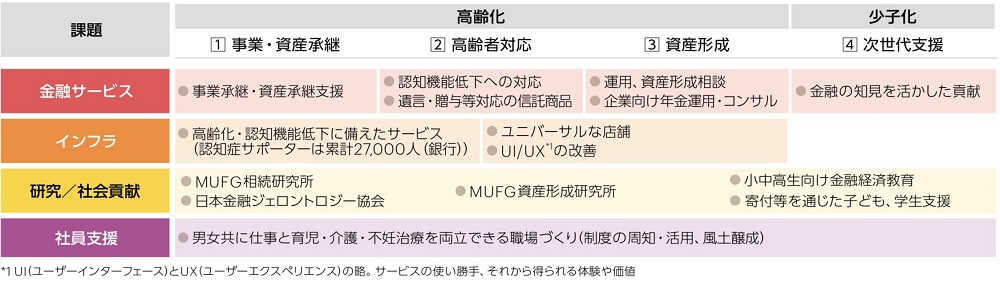

ウェルスマネジメントデジタルプラットフォーム(WMPF)の活用

“MUFGウェルスマネジネント”は、お客さまの人生を支える良きパートナーとして、世代を超えて永く付き合える信頼のブランドとなることをめざし、お客さまのさまざまなライフステージにおける真の豊かさを実現できるよう、銀行・信託・証券をはじめグループ一体でお客さまに包括的なソリューションを提供しています。

銀行・信託・証券横断のデジタルツールであるWMPFや2022年10月にGPSの一部機能をオンライン提供したWealth Canvasを活用して、お客さまの人生のゴールを理解し、資産承継・事業承継・資産運用等の個人やそのご家族と、関連する法人にまたがる多様なニーズに対して、グループ総合力を駆使した総資産ベースの最適な解決策を提示しています。

MUFG相続研究所

信託では、高齢化社会における資産管理、次世代への円滑な資産承継に関する調査研究を行う「MUFG相続研究所」を設立しています。

2022年度には、いわゆる ”おひとりさま” の課題認識と遺言作成者の心理に関するインタビュー調査を踏まえた第2回相続シンポジウム「多様化するライフスタイルとこれからの相続」を開催しました。また、認知機能低下などの高齢化社会での課題を見据え、遺言能力の判定やデジタル活用のあり方等に関する産官学での意見交換を行ってきました。今後もシンポジウムや各種レポート・コラムの発表など、円滑な資産管理・資産承継という社会的課題の解決に向け、実践的な情報提供を中立的な立場で行っていきます。

「つなげるとうしん(生前贈与型/資産承継)」の取り扱い開始

信託は、2022年7月に個人のお客さま向けの新たなサービス「つなげるとうしん(生前贈与型/資産承継型)」の取り扱いを開始しました。

本サービスは、教育資金や住宅資金等への支出により、運用するための余裕資金が十分ではない現役世代が贈与資金を活用して早期に投資信託で運用を開始できる「生前贈与型」、ご相続が発生した際に相続対象の投資信託を現金に換金することなく、次の世代が投資信託での運用を継続できる「資産承継型」の2つのコースにより、長期に亘る資産運用の実現に貢献できる新たなサービスです。

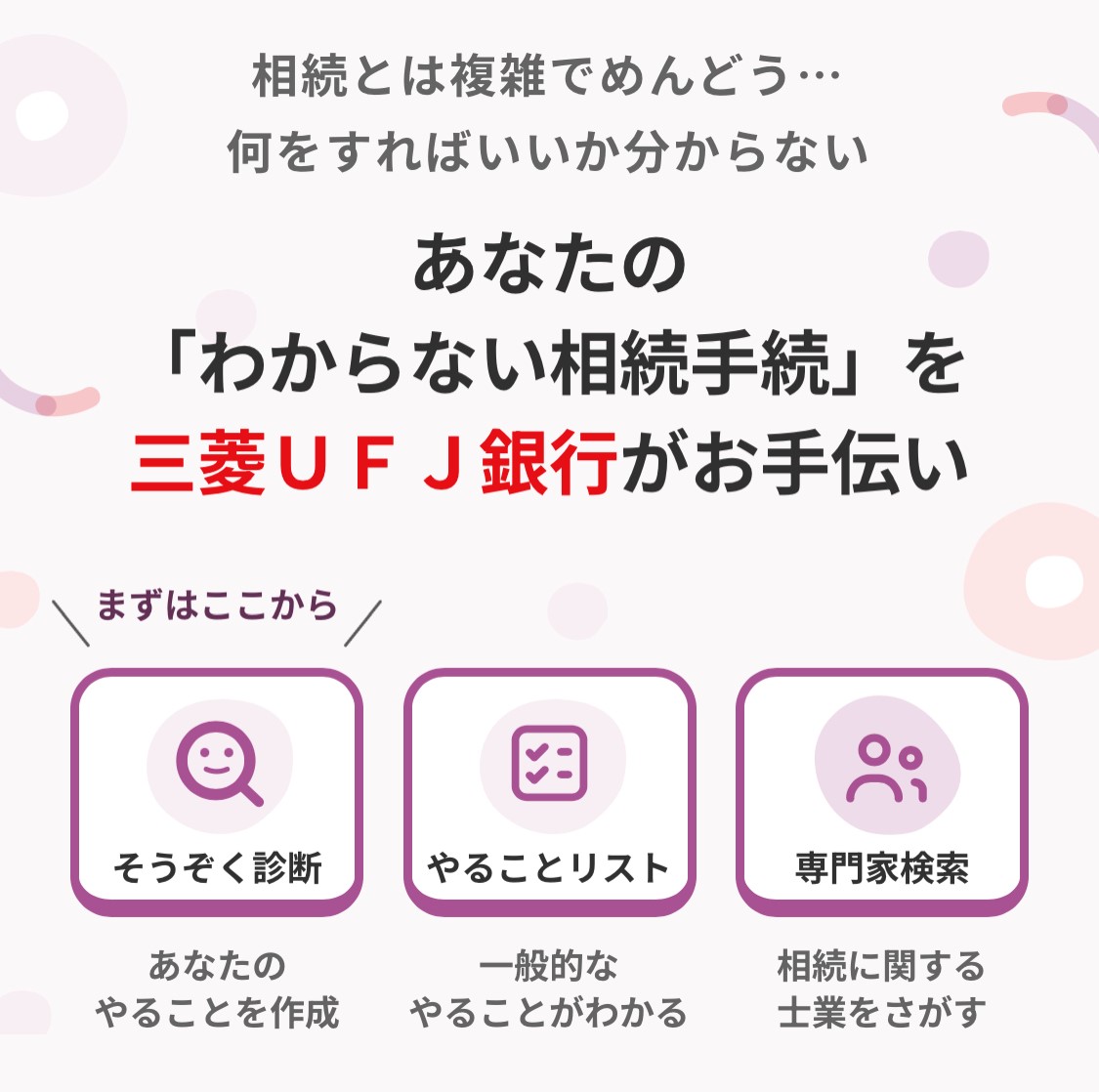

相続手続サポートWebサービス「そうぞくガイド」をリリース

銀行では、MUFGのパーパスに基づき、相続でお困りのお客さまのチカラになるべく、相続手続サポートWebサービス「そうぞくガイド」を2023年7月にリリースしました。

約20個の質問への回答内容に応じた相続手続「やることリスト」の作成・管理、解説記事の閲覧や、弁護士・税理士・司法書士等の相続の専門家の検索が可能であり、個人情報を登録することなく、無料で利用できるサービスです。

詳細は以下をご覧ください。

高齢者対応

高齢者が保有する金融資産の規模増大や認知症患者の増加への対応として、遺言·贈与等に対応した信託商品だけでなく、高齢化による認知機能低下後の不安を解消するサービスを拡充しています。

また、お客さまへの安心・安全なサービス提供に向けて、認知症対応の研修も進めており、認知症サポーターとして認定を受けた社員は27,000人を超えています。

「金融ジェロントロジー(金融老年学)」の研究

信託では、加齢による認知機能の変化が経済活動や金融行動にどのような影響を与えるか分析し、高齢者が自分自身の望む形で資産を活用できるサービスを研究する学問である「金融ジェロントロジー(金融老年学)」の研究を進めています。この研究を通じて、認知機能低下に備える商品の開発や、お客さまの健康、長寿実現に貢献していきます。

2022年度は、将来のさらなるサービス向上に向けて、認知機能の判定技術や、遺言についての理解力チェックの仕組み等、高齢化社会の課題解決に資するサービスの実用化をめざし、産学共同研究にかかる実証実験に取り組みました。

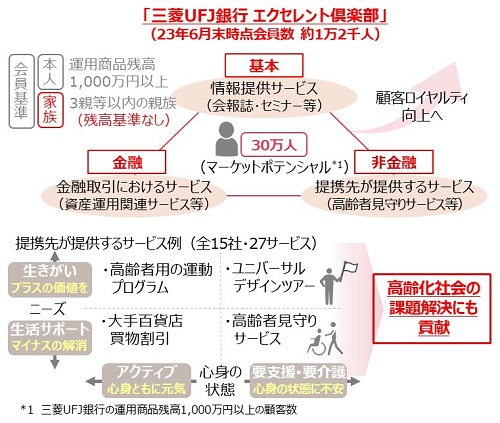

エクセレント倶楽部

長寿化の進展により、お客さまのライフプランに関する相談内容やニーズが多岐にわたるなか、金融機関に求められる役割は金融サービスに留まらず、非金融サービス事業者との提携等も含め、総合的に応えていくことが求められています。

これらを背景に、銀行では「人生100年時代を、幸福100年時代に」をコンセプトとした無料の会員制サービス「三菱UFJ銀行 エクセレント倶楽部」を2022年8月にリリースし、2023年6月末時点の会員数は約1万2千人と多くのお客さまにご入会いただいています。会報誌やセミナーといった情報提供、MUFGの金融サービスのご提供に加え、日々の暮らしを彩り健やかな暮らしをサポートする非金融サービスもご用意しています。

サービス詳細や入会条件等はこちらをご覧ください。

信託では同様の会員制サービス「エクセレント倶楽部」を既に展開しており、会員数34万人と多くの方にご利用いただいています。

MUFGは、エクセレント倶楽部を高齢者向けソリューション提供プラットフォームと位置付け、進展する高齢化社会の課題解決に向けて貢献していきます。

「残価設定型住宅ローン」の取り扱い開始

人生100年時代においては、従来の「学ぶ」「働く」「引退する」という3つのステージに留まらず、人生設計も多様化していきます。教育や働き方の変化に柔軟に対応するだけではなく、老後の生活資金確保、リタイア後の住宅ローン返済 といった資金面での対応や、さまざまな生き方に応じて柔軟に住まいを変える住環境の面でも対応が必要です。

銀行では、住宅ローンの返済負担軽減や将来の住み替えなど、多様化する人生設計に合わせて選択肢を提供できるよう、「残価設定型住宅ローン」の取扱いを開始しました。

資産形成

MUFGでは、幅広い年代に対する資産運用の相談や、企業向け年金運用·コンサル機能を拡充しています。

2021年度より、企業型確定拠出年金加入者がいつでも残高の確認や運用商品の変更ができるスマートフォンアプリ「D-Canvas」や、利用者が資産形成に向けて幅広い金融商品等に同じプラットフォームでアクセスできる「Money Canvas」を提供しています。今後もUI/UXの改善を含め、若年層から高齢者まで資産形成に取り組みやすい環境整備を進めていきます。

Money Canvas

MUFG資産形成研究所

信託は、資産形成・資産運用に関する実践的かつ効果的な情報提供を中立的な立場で行うことを目的に「MUFG資産形成研究所」を設立しています。

2022年度は老後資産の取り崩しや金融リテラシーの変化についての調査等を実施して、調査結果をお客さまに広く活用していただくために、WEBサイトでの調査研究レポート公表、メディア出演等をはじめとしたさまざまな機会で情報を発信しました。

レポート「老後資産取り崩しを考える」では、老後資産形成については現役時代における積立段階がクローズアップされるなか、形成した資産をリタイア後に活用していく方法等について考察。WEBサイトでの公表に加えて、研究所長が「日経IR・個人投資家フェア2022」に登壇して、事例を交えながら講演しました。

次世代支援

MUFGが保有する金融知見を活かして金融経済教育を実施するほか、寄付等を通じた子どもの健全な育成の支援、学生支援も積極的に実施しています。

証券では、小学校・中学校・高校・大学の各セグメントに対応したプログラムを提供しています。2022年度には45校、延べ約3,300人の子どもたちが参加しました。また、中学校・高校向けに開発した新たなプログラムを2023年度より提供しています。